S pojmem bezbariérová nebankovní půjčka se můžeme setkat především v kontextu nebankovních finančních institucí. Jak název napovídá, tato půjčka je poskytována mimo tradiční bankovní sektor a je charakterizována svou dostupností pro širokou škálu klientů, včetně těch, kteří by u banky o půjčku žádali marně.

„Dostupnost a flexibilita, to jsou hlavní výhody bezbariérové nebankovní půjčky.“

Pojem „bezbariérový“ se v tomto kontextu vztahuje na jednoduchý a rychlý proces žádosti bez náročné administrativní zátěže a přísných požadavků na dokládání příjmů. Nebankovní instituce se snaží minimalizovat počet překážek, které by mohly žadatele odradit od žádosti o půjčku.

Nebankovní půjčka je finanční produkt poskytovaný firmami mimo bankovní sektor. Tyto firmy jsou regulovány stejně jako banky, ale mají větší flexibilitu v poskytování úvěrů a půjček. Oproti bankám mohou nabízet své služby klientům s horší bonitou, což často otevírá dveře k financím těm, kteří by u banky neuspěli.

| Bezbariérová nebankovní půjčka | Tradiční bankovní úvěr |

|---|---|

|

|

V rámci bezbariérové nebankovní půjčky je také důležité zmínit pojem transparentnost. Transparentní je taková půjčka, u které jsou jasné a srozumitelné veškeré podmínky, poplatky a úroky spojené s půjčkou. Klient tedy předem ví, kolik bude muset celkově zaplatit a nemusí se obávat skrytých poplatků. Tento aspekt je velmi důležitý, protože poskytuje klientům jistotu a důvěru.

Bezbariérová půjčka: Proč je to půjčka pro každého?

Bezbariérová půjčka se v poslední době upevňuje na trhu finančních produktů jako univerzální řešení pro finanční potřeby různých profilů klientů. Ale v čem spočívá její univerzálnost a proč by ji měl zvážit téměř každý kdo hledá půjčku?

Dostupnost je klíčovým faktorem, který dělá bezbariérovou půjčku atraktivní pro mnoho lidí. Nezáleží na vaší finanční historii, výši vašich příjmů nebo dokonce na vašem věku. V podstatě se o takovou půjčku může ucházet úplně každý. Jejím základem je poskytnout finanční podporu těm, kteří ji potřebují, bez ohledu na to, jaká je jejich situace.

Vzhledem k rychlému a pohodlnému procesu žádosti může bezbariérová půjčka nabídnout finanční pomoc kdykoli je potřeba. Nezáleží na tom, jestli potřebujete peníze na nečekané výdaje nebo na plánovaný nákup, tahle půjčka je pro vás.

Výhodou bezbariérové půjčky je také její flexibilita. Mohou ji využít jak jednotlivci, tak podnikatelé. Nezáleží na tom, jestli potřebujete peníze na rekonstrukci bytu, na nákup auta, na zaplacení účtů nebo třeba na rozjezd podnikání. S bezbariérovou půjčkou jsou všechny tyto možnosti otevřené.

A konečně, bezbariérová půjčka se vyznačuje srozumitelnými podmínkami. Chápeme, že finanční jazyk může být pro mnohé složitý a komplikovaný. Proto je bezbariérová půjčka postavena na transparentnosti a srozumitelnosti. Všechny podmínky jsou jasně vysvětleny a již od začátku víte, kolik budete muset zaplatit.

„Bezbariérová půjčka je univerzálním řešením pro všechny, kteří hledají rychlou, snadno dostupnou a flexibilní finanční pomoc. Její srozumitelnost a transparentnost je klíčem k důvěře klientů.“

Díky všem těmto výhodám je tedy bezbariérová půjčka půjčkou pro každého. Ať už jste zaměstnanec, podnikatel, důchodce nebo student, máte stejnou příležitost získat finanční podporu, kterou potřebujete, rychle a bez zbytečných komplikací a překážek.

Bezbariérový úvěr versus tradiční bankovní úvěr: Porovnání finančních služeb

Ve světě finančních služeb existuje mnoho různých typů půjček a úvěrů. Jak se ale liší bezbariérový úvěr od tradičního bankovního úvěru? A který z nich je vhodnější pro vaši individuální situaci?

Jedním ze základních rozdílů mezi bezbariérovým úvěrem a tradiční bankovní půjčkou je proces schválení. Zatímco bankovní půjčka vyžaduje rozsáhlou dokumentaci a striktní bonitní kontrolu, u bezbariérové půjčky je tento proces mnohem jednodušší a flexibilnější. Bezbariérové půjčky jsou navrženy tak, aby byly přístupné široké veřejnosti, a to i těm, kteří mají problémy s bonitou nebo nedostatek důkazů o příjmu.

Dalším významným rozdílem je rychlost procesu. Tradiční bankovní půjčky mohou zabrat několik dní nebo dokonce týdnů, než jsou schváleny a peníze jsou k dispozici. Naproti tomu, v případě bezbariérových půjček mohou být peníze na účtu žadatele již do několika hodin od podání žádosti. Toto je obzvláště užitečné pro lidi v nouzi, kteří potřebují rychle získat peníze.

| Bezbariérový úvěr | Tradiční bankovní úvěr | |

|---|---|---|

| Proces schválení | Jednodušší, flexibilnější | Komplexní, striktnější |

| Rychlost procesu | Rychlý, do několika hodin | Pomalý, několik dní až týdnů |

Důležitým faktorem jsou také náklady na půjčky. Tradiční bankovní úvěry se vyznačují nižšími úrokovými sazbami, ale jejich dostupnost je omezena. Naopak u bezbariérových půjček jsou úrokové sazby obvykle vyšší, ale jsou flexibilnější a dostupné pro široké spektrum žadatelů.

„Výběr mezi bezbariérovým úvěrem a tradiční bankovní půjčkou závisí na konkrétních potřebách a možnostech jednotlivého žadatele,“ říká X, finanční poradce. „Je důležité pečlivě zvážit všechny aspekty půjčky, včetně úrokových sazeb, poplatků, doby splatnosti a podmínek pro předčasné splacení.“

Stručně řečeno, jak bezbariérový úvěr, tak tradiční bankovní půjčka mají své výhody a nevýhody. Bez ohledu na vaše rozhodnutí, je vždy důležité pečlivě se seznámit s podmínkami půjčky a poradit se s finančním odborníkem před jakýmkoliv závazkem.

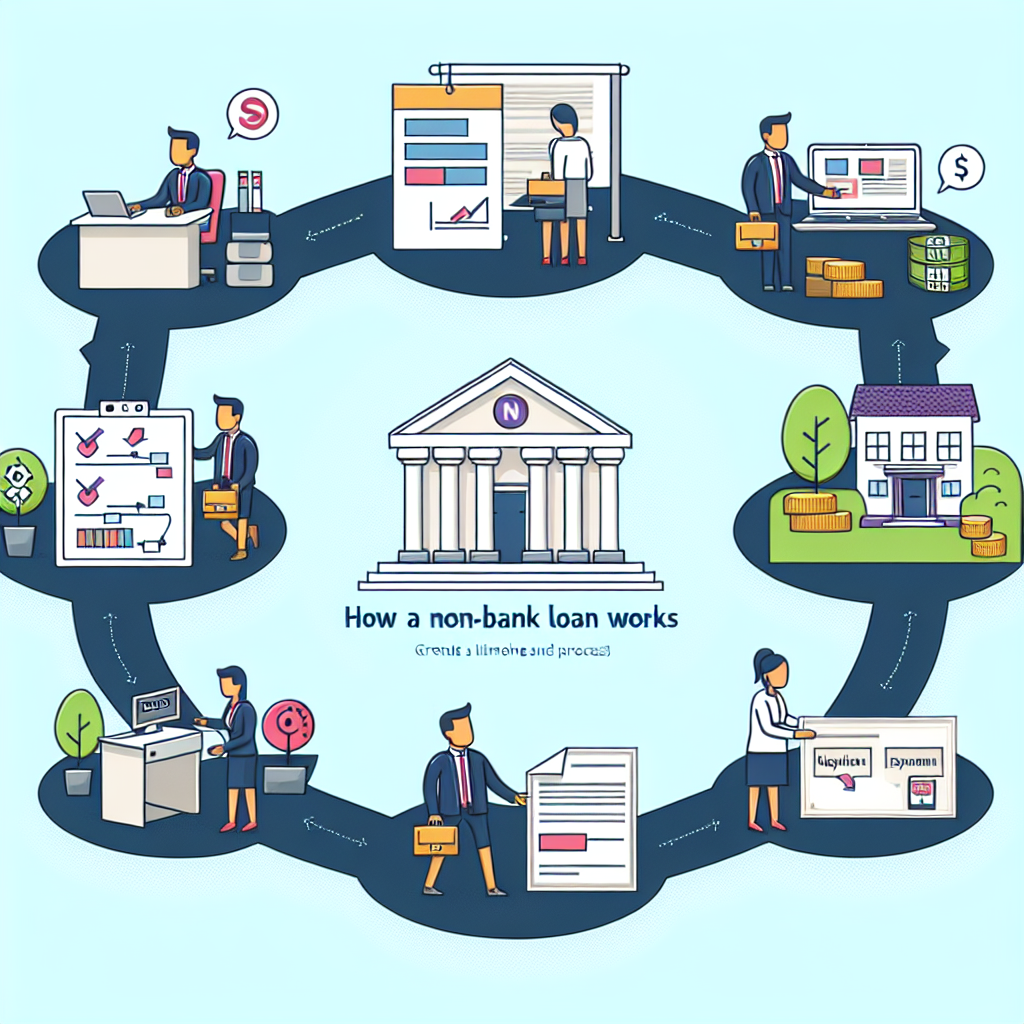

Jak funguje nebankovní půjčka: Časový rámec a proces

V dnešní době je nebankovní půjčka stále oblíbenějším řešením pro ty, kteří potřebují rychle získat finanční prostředky. Přestože je proces získání nebankovní půjčky relativně jednoduchý, je důležité si uvědomit, že při neopatrném zacházení s tímto typem půjčky se mohou vyskytnout potíže. Jak tedy funguje nebankovní půjčka? Jaký je její časový rámec a proces?

Jaký je proces získání nebankovní půjčky?

Proces získání nebankovní půjčky zpravidla začíná vyplněním online žádosti na webové stránce poskytovatele. Následuje schválení žádosti, které obvykle trvá několik minut až hodin. Jakmile je žádost schválena, úvěr je převeden na účet žadatele.

| Fáze | Popis |

|---|---|

| Vyplnění online žádosti | Žadatel vyplní online formulář, kde uvede potřebné údaje |

| Schválení žádosti | Poskytovatel půjčky posuzuje žádost a rozhodne o jejím schválení |

| Převod půjčky | Až po schválení žádosti je půjčka převedena na účet žadatele |

Jaký je časový rámec pro získání nebankovní půjčky?

Čas potřebný k získání nebankovní půjčky se může lišit v závislosti na konkrétním poskytovateli a na konkrétní situaci žadatele. Obecně lze říci, že nebankovní půjčka je dostupná rychleji než tradiční bankovní půjčka.

„Zatímco některé nebankovní půjčky mohou být dostupné již do několika minut od schválení žádosti, u jiných to může trvat několik hodin, nebo dokonce dní.“

Je důležité pochopit, že rychlost získání nebankovní půjčky by neměla být jediným faktorem, kterým se řídíte při výběru poskytovatele.

Proč se rozhodnout pro snadnou a rychlou půjčku online?

v dnešní uspěchané době se zdá, že čas je naším nejcennějším zdrojem. Mnoho z nás je vystaveno každodenním tlakům, jak si poradit s pracovními povinnostmi, rodinnými závazky a dalšími aktivitami. A proto, když se objeví neočekávané finanční těžkosti, jako například nutnost zaplatit za opravu auta, lékařské účty nebo jiné náhle náklady, často nemáme čas snažit se získat tradiční půjčku v bance.

V těchto situacích se často ukáže jako optimální volba online půjčka. Tato metoda vám umožní získat potřebné peníze rychle a efektivně, aniž byste museli opouštět svůj domov nebo kancelář. Ale to jsou pouze povrchní důvody. Existuje několik hlubších důvodů, proč si lidé volí online půjčku.

„S online půjčkou můžete získat peníze, které potřebujete, a to rychle a snadno, aniž byste museli opouštět pohodlí vašeho domova.“

Online půjčky jsou skvělé pro lidi, kteří mají špatnou úvěrovou historii nebo žádnou úvěrovou minulost. Tradiční banky často nastavují přísná kritéria pro schválení úvěru, což může být problém pro ty, kdo nemají nejlepší úvěrový profil. Online poskytovatelé půjček však často přinášejí větší flexibilitu.

| Online půjčky | Tradiční bankovní úvěry |

|---|---|

| Snadno přístupné přes internet | Potřeba osobní návštěvy pobočky |

| Rychlý proces schválení | Delší doba zpracování žádosti |

| Flexibilní podmínky a požadavky | Přísnější kritéria na základě úvěrového skóre |

Navíc proces žádosti o online půjčku je obvykle snadný a rychlý. Některé poskytovatelé dokonce slibují, že peníze budou na vašem účtu do několika hodin od schválení žádosti. Tento rychlý a efektivní proces je mnohem lákavější pro ty, kdo potřebují peníze naléhavě, než čekání na schválení půjčky od tradiční banky, což může trvat i několik dní nebo týdnů.

Výhodou online půjček je také to, že většina z nich je transparentní. Všechny úrokové sazby a poplatky jsou jasně uvedeny předem, takže víte, kolik peněz nakonec skutečně splácíte.

S ohledem na všechny tyto faktory je jasné, že online půjčky představují snadnou a rychlou možnost pro ty, kdo potřebují získat peníze rychle a bez zbytečných průtahů. Přestože to nemusí být nejlepší volba pro každého, jsou ideální pro ty, kdo potřebují finanční pomoc rychle a s minimem komplikací.

Bezpečná půjčka: Jak rozpoznat transparentní půjčku?

Záplava půjček a množství nabídek! Všude kolem nás jsou nebankovní půjčky, které lákají na rychlé a jednoduché řešení našich finančních potřeb. Ale jak rozpoznat tu pravou, která nás nezaváže do spirály zadlužení? Pojďme si to rozebrat společně.

Transparentnost jako základ

Prvním a základním kritériem pro bezpečné půjčování je transparentnost. Kvalitní půjčka by měla mít jasně stanovena pravidla a podmínky. Tyto podmínky by měly být srozumitelné i pro běžného člověka, nejen pro finančního specialistu. Skryté poplatky nebo úroky jsou velkým varovným signálem, takže si vše dobře přečtěte!

Online kalkulačka jako pomocník

Dobrý poskytovatel nabídne na svých webových stránkách online kalkulačku, která vám ukáže, kolik vás bude půjčka stát. Jednoduše si tam zadáte částku a dobu splatnosti a kalkulačka vám na základě toho spočítá celkovou cenu půjčky. Pokud poskytovatel touto možností nedisponuje, je dobré si dát pozor.

Klient na prvním místě

Pokud je poskytovatel opravdu transparentní, tak by měl mít zákaznickou podporu, která je schopná odpovědět na všechny vaše dotazy a pomoci vám s rozhodnutím. Pokud naopak narazíte na nefunkční linky nebo na strohé odpovědi, je lepší se poohlédnout jinde.

Citace:

„Dobrý poskytovatel půjčky je srozumitelný, transparentní a orientovaný na zákazníka.“

| Důležité body při výběru půjčky |

|---|

| Transparentnost podmínek |

| Online kalkulačka |

| Klient na prvém místě |

Ano, výběr správné půjčky může být náročný, ale pokud se řídíte těmito jednoduchými pravidly, můžete se vyhnout palčivým problémům a těžkým následkům nevhodné půjčky. Přejeme vám obezřetnost a úspěšný výběr!

„Bezbariérová nebankovní půjčka je jako světlý paprsek naděje, který nám dává finanční jistotu v dobách nouze, kdy standardní bankovní úvěry nejsou dosažitelné.“

Ať už se nacházíte v jakékoli finanční situaci, jedno je jisté: Bezbariérová půjčka je zde, aby dala přednost vaším potřebám a pomohla vám dostat se přes obtížný čas. Však tak, jak to už bývá: peníze si půjčujeme s rozvahou a s cílem brzy je vrátit.

Nenechte se srazit překážkami při půjčování peněz. Se znalostmi, plánováním a vhodnou pomocí se můžete vyhnout nevýhodným půjčkám a získat finanční řešení, které vám nejlépe vyhovuje.

Jak vyhledat nejlepšího poskytovatele půjček bez překážek: Tipy a triky

Na trhu existuje nepřeberné množství poskytovatelů půjček, což může být pro potenciálního žadatele o půjčku matoucí. Bezbariérové půjčky, které nabízejí jednoduchý a snadný proces půjčování, jsou často atraktivní volbou. Následující tipy a triky vám mohou pomoci vyhledat toho nejlepšího poskytovatele bezbariérových půjček.

Porovnání nabídek

V první řadě je důležité porovnávat nabídky různých poskytovatelů. Podívejte se nejen na úrokové sazby, ale také na poplatky spojené s půjčkou, dobu splatnosti, možnosti předčasného splacení a podmínky pro případné prodlení se splátkami.

„Než se rozhodnete pro konkrétního poskytovatele, zvažte všechny aspekty půjčky.“

Kontrola reputace

Bezbariérové půjčky jsou často poskytovány nebankovními institucemi. I když jsou tyto instituce mnohdy schopné nabídnout atraktivní podmínky, je třeba být ostražitý. Před uzavřením smlouvy je dobré zkontrolovat reputaci dané společnosti. Můžete to udělat například prostřednictvím internetových recenzí nebo diskuzních fór.

Porozumění smlouvě

Každá půjčka je právní závazek a jako takový by měl být uzavřen s plným porozuměním všem podmínkám. Před podpisem smlouvy si pečlivě přečtěte všechny podrobnosti a ujistěte se, že všechno chápete. V případě nejasností se nebojte zeptat.

Plán splácení

Při výběru poskytovatele půjčky je také důležité myslet na to, jak budete půjčku splácet. Mějte jasný plán, jakým způsobem a v jakém časovém horizontu budete schopni půjčku splatit.

Výběr vhodného poskytovatele bezbariérové půjčky je důležitým krokem při zajištění finančních prostředků. S využitím výše uvedených tipů a triků můžete najít poskytovatele, který nejlépe vyhovuje vašim potřebám a možnostem.

Nejčastější otázky o půjčkách bez registru

Při žádosti o půjčku bez registru mohou vzniknout různé otázky. Zde jsou některé z nejčastějších otázek a odpovědí na ně:

- Co je půjčka bez registru? Půjčka bez registru je typ půjčky, kde poskytovatel půjčky neprověřuje úvěrovou historii žadatele v úvěrových registrech. To může být užitečné pro lidi s špatnou úvěrovou historií, kteří by jinak měli potíže získat půjčku.

- Jaké jsou úrokové sazby půjček bez registru? Úrokové sazby půjček bez registru bývají obvykle vyšší než u tradičních úvěrů. To je kvůli vysokému riziku spojenému s poskytováním úvěrů lidem s nedostatečnou nebo špatnou úvěrovou historií.

- Jak rychle mohu získat peníze? Proces schvalování půjček bez registru je obvykle rychlý a peníze mohou být převedeny na váš účet během několika hodin od schválení žádosti.

- Jaké jsou požadavky na získání půjčky bez registru? Požadavky se mohou lišit v závislosti na poskytovateli půjčky, ale obvykle zahrnují věk (musíte být starší 18 let), pravidelný příjem a platný bankovní účet.

- Je možné získat půjčku bez registru, pokud nemám pravidelný příjem? Někteří poskytovatelé půjček mohou poskytnout půjčku bez registru, i když nemáte pravidelný příjem, ale mohou vyžadovat jiné formy zajištění, jako je například nemovitost.

Půjčky bez registru mohou být užitečným způsobem, jak získat rychlou hotovost, ale je důležité být si vědom možných nákladů a rizik. Pokud máte další otázky o půjčkách bez registru, doporučujeme kontaktovat přímo poskytovatele půjčky.

Půjčky bez doložení příjmů: Průvodce finančním úskalím

Ve světě finančních služeb existují různé možnosti, jak získat peníze, když je to nezbytné. Jednou z nich jsou půjčky bez doložení příjmů, které se stávají populární volbou pro ty, kteří potřebují rychlou finanční injekci. Tento typ úvěru má své výhody i nevýhody a v tomto článku se podíváme na to, jak fungují, pro koho jsou určeny a také na jejich rizika.

Tento druh půjčky může poskytnout peněžní prostředky rychleji než tradiční úvěr, protože žádost vyžaduje méně dokumentů a může být zpracována online. Kvalita těchto půjček však může výrazně kolísat v závislosti na poskytovateli a úrokové sazbě, která může být často vyšší než u klasického bankovního úvěru. Hlavním důvodem, proč poskytovatelé nabízejí tento typ půjčky, je skutečnost, že se snaží naplnit trhovou mezeru pro klienty, kteří mají obtíže při získání klasického úvěru. Tato skutečnost však nese také rizika.

Na závěr je důležité zdůraznit, že ačkoli půjčky bez doložení příjmů mohou být atraktivní pro někoho, kdo potřebuje rychlý přístup k penězům, je také nezbytné být obezřetný. Před přijetím takového finančního závazku je velmi důležité nejen zvážit všechny možnosti, ale také se pečlivě přezkoumat podmínky půjčky a jasně pochopit všechna rizika. I když je tento typ půjčky dostupný v podstatě každému, je to stále závazek, který vyžaduje zodpovědnost a pečlivé plánování. Je tedy dobré se nechat poradit odborníkem a jít do toho s otevřenýma očima a jasným plánem.

Půjčky před výplatou

Půjčky před výplatou jsou formou krátkodobého financování, které je navrženo tak, aby pomohlo lidem překlenout období, kdy potřebují peníze rychle, ale jejich výplata ještě nepřišla. Tyto půjčky jsou často využívány lidmi, kteří se ocitnou ve finanční tísni a potřebují rychlou hotovost na pokrytí nečekaných výdajů, jako jsou náklady na opravy auta, lékařské účty nebo jiné naléhavé výdaje.

Charakteristika půjček před výplatou

- Malé částky: Půjčky před výplatou jsou obvykle poskytovány v relativně malých částkách, obvykle od několika set do několika tisíc korun. Toto omezení je stanoveno poskytovatelem půjčky a může být ovlivněno řadou faktorů, včetně úvěrové historie žadatele a státu, ve kterém žijí.

- Krátké doby splatnosti: Tyto půjčky mají obvykle velmi krátké doby splatnosti, obvykle od několika dnů do několika týdnů. To znamená, že peníze musí být splaceny v celku, včetně úroků a poplatků, v den splatnosti.

- Vysoké úrokové sazby: Půjčky před výplatou jsou známé svými vysokými úrokovými sazbami. To je způsobeno vysokým rizikem spojeným s poskytováním půjček lidem, kteří nemají dostatečnou úvěrovou historii nebo mají špatnou úvěrovou historii.

- Snadná dostupnost: Tyto půjčky jsou obvykle snadno dostupné a mohou být často získány online nebo osobně v pobočce poskytovatele půjčky. Většina poskytovatelů půjček před výplatou nevyžaduje úvěrovou kontrolu nebo doklad o příjmu, což znamená, že i lidé s špatnou úvěrovou historií mohou být schopni získat půjčku.

Potenciální nevýhody

- Dluhová past: Jedním z hlavních rizik spojených s půjčkami před výplatou je potenciál uváznout v dluhové pasti. Pokud nebudete schopni splatit půjčku v den splatnosti, budete možná muset zaplatit další poplatky a úroky, což zvýší celkové náklady na půjčku. To může vést k tomu, že budete muset půjčit více peněz na pokrytí stávajícího dluhu, což může vést k dalšímu zadlužení.

- Negativní dopad na úvěrovou historii: Pokud nebudete schopni splatit půjčku před výplatou včas, může to mít negativní dopad na vaši úvěrovou historii. To může ztížit získání úvěru v budoucnosti a může také zvýšit úrokové sazby na budoucích půjčkách.

Přestože půjčky před výplatou mohou být užitečným způsobem, jak získat rychlou hotovost v nouzových situacích, je důležité být si vědom jejich potenciálních nevýhod a rizik. Je důležité pečlivě zvážit všechny možnosti a ujistit se, že jste schopni splatit půjčku včas, aby se zabránilo dalšímu zadlužení a negativnímu dopadu na vaši úvěrovou historii.

Půjčka na auto vs leasing – co by měl znát každý zájemce o nový vůz

Půjčky na auto v současném finančním světě představují jednu z nespočetných možností, jak našim snům poskytnout křídla. Nezáleží na tom, zdali jste vášnivým fanouškem rychlých sportovních vozů, obdivovatelem klasických veteránů nebo praktických rodinných aut. Vždy existuje možnost sehnat finanční prostředky právě pro váš vysněný model. Ať už se k tomu rozhodneme jakkoli, je třeba přistupovat k celému procesu získání auto půjčky s klidnou hlavou a pečlivou přípravou.

O půjčce na auto se můžeme bavit jako o určité formě úvěru, který je určen přímo na pořízení vozidla. Na trhu je nespočet společností, které takový typ úvěru poskytují. Ať už jde o bankovní instituce, nebo nebankovní společnosti. Všechny ale naráží na jeden společný problém – potenciální nesplácení dluhu ze strany klienta. Z těchto důvodů, a také kvůli konkurenceschopnosti, nabízejí různé typy auto půjček.

Nejčastěji se setkáme s následujícími třemi typy: Spotřebitelský úvěr, Operativní leasing a Finanční leasing. Spotřebitelský úvěr je v podstatě úvěr, který je poskytnut na nákup konkrétní věci, v našem případě automobilu. Jeho hlavní výhodou je možné vyšší procento úvěrového limitu vůči ceně automobilu, takže je možné financovat i další náklady spojené s pořízením auta.

Operativní leasing je formou pronájmu automobilu, klient se tedy nestává majitelem vozu. Tento typ je využíván převážně u firemních vozů. Výhodou je možnost pravidelné obměny vozového parku a to, že tyto vozy nejsou zahrnuty do firemního majetku (a tím pádem nejsou zahrnuty do daně z příjmů).

Finanční leasing je kombinací předchozích dvou. Jedná se o dlouhodobý pronájem, po jehož uplynutí má klient možnost se rozhodnout, zda si auto odkoupí za zbytkovou cenu, nebo ho vrátí zpět.

Při výběru konkrétní půjčky na auto je třeba se podívat na několik důležitých aspektů. Jaká je výše úrokové sazby a jestli je fixní, nebo variabilní? Jaké jsou podmínky předčasného splacení úvěru? Jak dlouho trvá schválení půjčky a kdy budete mít peníze k dispozici? Existují nějaké skryté poplatky spojené s úvěrem?

Nezapomínejme, že jakákoli půjčka je závazek, a jakékoli nesplacení může mít vážné důsledky. Vždy si důkladně promyslete, zda je potřeba pořídit si auto na úvěr, nebo zda je možné počkat a našetřit si na něj. Pokud se ale rozhodnete pro půjčku, pečlivě zvažte všechny aspekty a vyberte tu nejvýhodnější. Bezpečná jízda závisí nejen na kvalitě auta, ale také na finanční pohodě jeho majitele.

Půjčky online – jak fungují, kde je najít a na co si dát pozor

Svět financí je oblast, která prochází prudkým vývojem a jedním z vůdčích trendů současnosti je digitalizace. Ta zasahuje snad do každého segmentu této oblasti a finanční produkty nejsou žádnou výjimkou. Obzvláště v posledních letech se na trhu objevuje stále více poskytovatelů, kteří nabízejí půjčky online a transformují tak celý proces žádání o finanční pomoc. To pro spotřebitele přináší mnohé výhody, ale také i několik rizik, na které je třeba si dát pozor.

Jak fungují půjčky online?

Základní princip půjčky online je vlastně stejný jako u klasické bankovní nebo nebankovní půjčky. Jde o to, že vám finanční instituce nebo soukromý poskytovatel zapůjčí určitý obnos peněz, který se pak zavazujete vrátit na základě dohodnutých podmínek – v daném časovém období a s určitým úrokem. Co se ale výrazně liší, je proces žádání o půjčku a její následná administrativa.

Půjčku online si můžete vyřídit pohodlně z domova, stačí k tomu počítač nebo chytrý telefon s internetovým připojením. Samotná žádost probíhá online na webových stránkách poskytovatele a zahrnuje obvykle několik kroků. Nejprve si vyberete výši půjčky a dobu splatnosti a systém vám okamžitě spočítá, kolik budete muset měsíčně splácet a jaké budou celkové náklady na půjčku. Pak vyplníte formulář, kde uvedete osobní údaje, údaje o příjmech a další informace potřebné pro posouzení vaší schopnosti splácet půjčku. Po odeslání žádosti dochází k okamžitému vyhodnocení vaší žádosti pomocí algoritmů a obdržíte rychlou odpověď.

Výhody a nevýhody půjček online

Jednou z největších výhod půjček online je právě rychlost a pohodlí. Nemusíte nikam chodit, nemusíte shánět spoustu dokumentů a čekat na jejich schválení. Vše probíhá online a do několika minut můžete mít peníze na účtu.

Kromě toho mnohé společnosti nabízejí také možnost předčasného splacení půjčky bez sankcí, flexibilní podmínky splácení nebo možnost odkladu splátek v případě problémů.

Na druhou stranu je důležité si uvědomit, že půjčky online jsou obecně dražší než klasické bankovní půjčky. Mají vyšší úrokové sazby a často také různé poplatky za zřízení a správu půjčky.

Důležitá je také důkladná kontrola poskytovatele půjčky. Na internetu se bohužel nenachází jen seriózní společnosti, ale také podvodné weby, které se snaží vylákat peníze nebo osobní údaje od neopatrných zákazníků. Proto platí, že před vyřízením půjčky online byste měli vždy pečlivě prověřit, kdo je jejím poskytovatelem.

Jaké půjčky online můžete najít

Na trhu existuje mnoho druhů půjček online, které se liší svými parametry a podmínkami.

Nejčastější jsou rychlé půjčky do výplaty, takzvané payday loans. Ty jsou určené především pro lidi, kteří potřebují rychle získat malou sumu peněz, kterou pak splatí ihned po přijetí další výplaty.

Poté jsou tu online půjčky na delší období s vyššími částkami, které můžete využít například na koupi auta, rekonstrukci bytu nebo jiné větší výdaje.

Kde hledat půjčky online

Půjčky online nabízejí jak bankovní instituce, tak nebankovní subjekty. Každý z nich má své specifické podmínky a měli byste je pečlivě porovnat.

V digitální éře se objevuje stále více porovnávačů půjček, kde najdete podrobný přehled jednotlivých produktů a můžete je snadno mezi sebou srovnat. To umožňuje najít tu nejvýhodnější půjčku pro vaši konkrétní situaci.

Půjčka online nabízí řadu výhod a stává se pro mnohé lidi atraktivní volbou. Je však nutné si uvědomit, že se jedná o finanční závazek, a jako takový by měl být vždy dobře promyšlený. Nejlepší je vždy nejdříve vyzkoušet všechny možnosti, jak získat potřebné peníze jinými cestami, a pokud už je půjčka nezbytná, důkladně si prostudovat všechny její podmínky a možná rizika. Vždy platí, že „podmínky půjčky jsou tak dobré, jak dobře si ji umíte vybrat“.

Rychlé půjčky mohou vyřešit aktuální potíže

V dnešním uspěchaném světě se měníme, naše okolí se mění, ale také se mění a vylepšuje kvalita služeb, které nám společnost nabízí. Jedním z rychle se rozvíjejících segmentů jsou finanční služby, konkrétně možnosti získání finančních prostředků v podobě rychlých půjček. Rychlá půjčka, která se stává stále oblíbenější, je nový způsob, jak získat potřebné finanční prostředky téměř okamžitě, a to bez zbytečné byrokracie a složitých administrativních procesů.

Rychlá půjčka jako koncept bezesporu představuje revoluci v poskytování finančních služeb. Tradiční bankovní instituce mají obvykle komplikované a časově náročné procesy pro schválení půjčky. Je třeba předložit spoustu dokumentů, prokázat solventnost, někdy i ručit nemovitostí a čekat několik týdnů na rozhodnutí. Rychlá půjčka tyto slabinu překonává – nabízí jednoduchý a pohodlný způsob, jak získat peníze na krátký čas.

Výhody rychlé půjčky jsou zřejmé. Jednoduchý proces žádosti, rychlé schválení a okamžitá dostupnost finančních prostředků jsou důvody, proč se tato možnost stává stále populárnější. Nad tím, jakou formu zvolíte, je třeba se ovšem zamyslet a vybrat si tu, která bude pro vás nejvýhodnější.

Základem je transparentnost všech podmínek. Ujistěte se, že poskytovatel půjčky vám poskytne všechny potřebné informace a je zcela otevřený v otázce úroků, poplatků a jiných nákladů spojených s půjčkou. Také je důležité se podívat na možnosti, jakým způsobem můžete splácet a jak je nastavena doba splatnosti.

Dalším aspektem, na který je třeba se zaměřit, je samotná suma, kterou si můžete půjčit. U rychlých půjček se obvykle jedná o menší částky, které jsou určeny k pokrytí náhlých výdajů nebo k „přečkání“ do další výplaty.

Přes veškeré výhody je však třeba mít na paměti, že i taková půjčka je finanční závazek, který je třeba splácet. Je tedy důležité si před podpisem smlouvy důkladně promyslet, zda budete schopni splácet včas a bez problémů.

Jako poskytovatelé rychlých půjček se snažíme poskytnout službu, která je transparentní, rychlá a bezpečná. Naše rychlé půjčky jsou určeny pro široký okruh klientů, kteří potřebují rychle získat peníze, a to bez zbytečné byrokracie. Nabízíme jednoduché a rychlé řešení, jak získat finanční prostředky, když je to nejvíc potřeba.

Rychlá půjčka je výborná volba pro ty, kteří se ocitli v situaci, kdy potřebují rychle získat peníze. Je však třeba k tomuto finančnímu nástroji přistupovat zodpovědně a vědomě si uvědomovat své závazky. Dobrou radou je také porovnat nabídky různých poskytovatelů a najít tak tu nejlepší pro vaše individuální potřeby a možnosti. Nikdy nezapomínejte, že finance jsou základním pilířem našeho života a je třeba s nimi zacházet s úctou.